Jak założyć własną firmę?

- wniosek o wpis do krajowego rejestru urzędowego podmiotów gospodarki narodowej REGON;

- zgłoszenie identyfikacyjne albo aktualizacyjne do naczelnika urzędu skarbowego NIP;

- oświadczenie o wyborze formy opodatkowania podatkiem dochodowym od osób fizycznych;

- zgłoszenie albo zmianę zgłoszenia płatnika składek do Zakładu Ubezpieczeń Społecznych;

- oświadczenie o kontynuowaniu ubezpieczenia społecznego rolników.

- osobiście w urzędzie miasta lub gminy;

- elektronicznie przy wykorzystaniu bezpiecznego podpisu kwalifikowanego;

- elektronicznie bez bezpiecznego podpisu kwalifikowanego;

- listem poleconym (podpis poświadczony notarialnie).

Centralna Ewidencja zastąpiła ewidencje gminne, więc każdy może wybrać dowolny urząd miasta albo gminy - bez obowiązku udawania się do urzędu odpowiedniego dla swojego miejsca zamieszkania.Przyjęcie wniosku oznacza rejestrację firmy. Rejestracja firmy jest zwolniona od opłat. Kolejna czynność to zgłoszenie ubezpieczeń społecznych i/lub zdrowotnych. Formularz CEIDG-1 jest co prawda zgłoszeniem podatnika do ZUS jako płatnika składek, ale nie jest podstawą zgłoszenia do ubezpieczenia. W tej kwestii należy złożyć do ZUS-u w terminie 7 dni od rozpoczęcia działalności druk ZUS-ZUA (dla ubezpieczeń społecznych i zdrowotnego) lub ZUS-ZZA (tylko do ubezpieczenia zdrowotnego).Jeżeli nowopowstały podmiot gospodarczy chce lub musi zostać czynnym podatnikiem VAT, to należy złożyć, w terminie 7 dni od rozpoczęcia działalności, druk rejestracyjny VAT-R. Natomiast właściciele spółki cywilnej w terminie 14 dni muszą przedłożyć także deklarację PCC-3, w której wykażą obliczoną i odprowadzoną kwotę podatku od czynności cywilno-prawnych. Taki podatek wynosi 0,5% z całości wkładu wspólników.

Po dokonaniu najważniejszych formalności warto wykonać kolejne czynności, takie jak założenie firmowego rachunku bankowego (nie jest obowiązkowe, jednak ze względów praktycznych wydaje się niezbędne) czy wyrobienie pieczątki. W przypadku niektórych rodzajów działalności wymagane są dodatkowe czynności, np. uzyskanie koncesji lub zgłoszenie do Powiatowej Stacji Sanitarno-Epidemiologicznej.

Jeżeli zamierzają Państwo założyć działalność gospodarczą i potrzebują pomocy to proszę o kontakt – z przyjemnością pomogę w przygotowaniu wniosku i innych formalnościach.

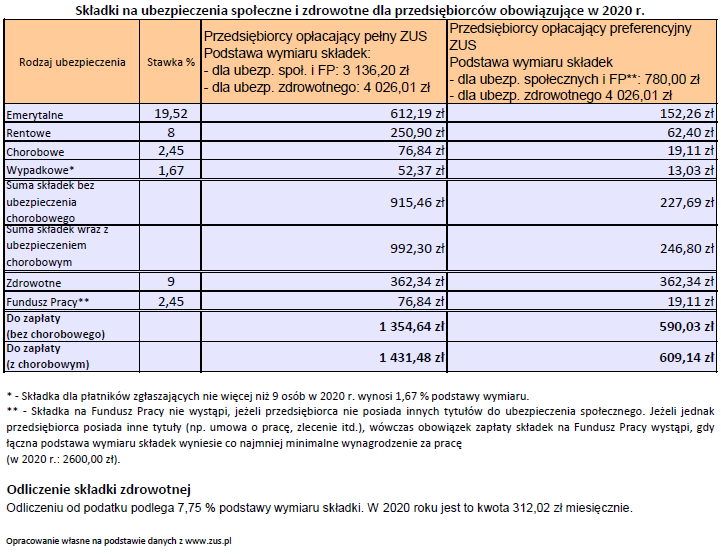

Aktualne wysokości składek na ubezpieczenia społeczne

Wybór formy opodatkowania działalności gospodarczej

W przypadku zasad ogólnych opodatkowaniu podlega dochód obliczony jako różnica między przychodami a kosztami uzyskania przychodów. Stawka podatku wynosi 17 % podstawy do kwoty 85 528 zł., natomiast powyżej tej kwoty podatek wynosi 14839 zł + 32 % nadwyżki ponad kwotę 85 528 zł.

- podatnik nie płaci podatku, gdy nie osiąga dochodu lub gdy jego roczny dochód nie przekracza 3091 zł;

- możliwość odliczenia kosztów uzyskania przychodów;

- możliwość skorzystania z kredytu podatkowego dla podatników, którzy po raz pierwszy rozpoczęli prowadzenie pozarolniczej działalności gospodarczej;

- możliwość skorzystania z ulg podatkowych;

- możliwość rozliczania się wspólnie z małżonkiem lub z dzieckiem (w przypadku osoby samotnie wychowującej dziecko).

- podatnik osiągający większe dochody zmuszony jest do opodatkowania stawką 32%;

- konieczność prowadzenia ewidencji księgowej w formie księgi przychodów i rozchodów, a w przypadku osiągnięcia przychodu przekraczającego 1 200 000 euro – ksiąg rachunkowych.

Zasady opodatkowania podatkiem liniowym są podobne do zasad ogólnych, czyli opodatkowaniu podlega dochód (przychody – koszty). Inna jest stawka podatku liniowego, która wynosi 19 % podstawy opodatkowania bez względu na wysokość dochodu.

Zalety podatku liniowego:

- możliwość opodatkowania dochodu jedną stawką bez względu na osiągany przez podatnika dochód;

- brak obowiązku zapłaty podatku, gdy podatnik nie osiągnie przychodu,

- niższy podatek niż na zasadach ogólnych w przypadku osób osiągających wysoki dochód.

- brak kwoty wolnej od podatku;

- brak możliwości korzystania z ulg podatkowych;

- brak możliwości rozliczania się wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko;

- konieczność prowadzenia księgi przychodów i rozchodów, a w przypadku osiągnięcia przychodu przekraczającego 1 200 000 euro – ksiąg rachunkowych;

- brak prawa do kredytu podatkowego.

W odróżnieniu od zasad ogólnych w przypadku ryczałtu ewidencjonowanego opodatkowaniu podlega jedynie sam przychód, a tym samym podatnik nie ma możliwości odliczenia kosztów uzyskania przychodu.

Tę formę opodatkowania mogą wybrać podatnicy spełniający warunki:

- uzyskały przychody z działalności, prowadzonej wyłącznie samodzielnie, w wysokości nieprzekraczającej 150.000 euro

- uzyskały przychody wyłącznie z działalności prowadzonej w formie spółki, a suma przychodów wspólników spółki z tej działalności nie przekroczyła kwoty 150.000 euro

Ponadto ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiągniętych przez osoby fizyczne (Dz. U. z 1998 r. nr 144, poz. 930 ze zm.) zawiera katalog wyłączeń z możliwości wyboru tej formy opodatkowania (niektóre rodzaje działalności, znaczna część wolnych zawodów oraz świadczenie usług wymienionych w załączniku nr 2 do ww. ustawy).

Podstawę opodatkowania ryczałtu od przychodów ewidencjonowanych stanowi przychód. Na wysokość stawki ryczałtu ma wpływ rodzaj osiąganego przychodu. Obecnie obowiązują stawki ryczałtu: 20%, 17%, 10%, 8,5%, 5,5% oraz 3%.

Zalety tej formy opodatkowania:

- uproszczony sposób prowadzenia ewidencji podatkowej,

- niższe stawki ryczałtu od stawek podatku rozliczanego według skali podatkowej i podatku liniowego,

- możliwość odliczenia składek ZUS,

- forma korzystna dla osób ponoszących niewielkie koszty działalności.

- brak możliwości odliczania kosztów uzyskania przychodu,

- brak możliwości rozliczania się wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko,

- brak możliwości skorzystania z niektórych ulg.

Jest to zryczałtowana forma opodatkowania dochodu. Charakteryzuje się tym, że wysokość płaconego podatku nie ma nic wspólnego z faktycznie osiąganym dochodem z prowadzonej działalności gospodarczej. Wysokość stawki podatku jest zróżnicowana i zależy m.in. od liczby mieszkańców miejscowości, w której będzie prowadzona działalność, rodzaju wykonywanych usług, rozmiarów działalności, wielkości zatrudnienia, czy nawet wieku podatnika. Wysokości stawek podatku obowiązujące w 2016 r. zawiera obwieszczenie Ministra Finansów z dnia 22 października 2015 r. (Monitor Polski 2015, poz. 1120).

Karta podatkowa jako forma opodatkowania przeznaczona jest dla podatników, którzy prowadzą jeden ze ściśle określonych rodzajów działalności, których pełna lista znajduje się w art. 23 ust. 1 Ustawy o zryczałtowanym podatku dochodowym.

Zalety karty podatkowej:

- brak obowiązku prowadzania ewidencji podatkowej, księgi przychodów i rozchodów czy ksiąg handlowych,

- najbardziej uproszczona forma księgowości,

- stała, miesięczna stawka podatku,

- zwykle niska stawka podatku, niezależna od faktycznie uzyskiwanych dochodów.

- brak możliwości łączenia dochodów rozliczanych w ramach karty podatkowej z innymi dochodami,

- brak możliwości rozliczania się wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko,

- brak możliwości skorzystania z ulg i odliczeń,

- konieczność zapłaty podatku także w przypadku nieuzyskania przychodu w danym miesiącu.

Samozatrudnienie

odpowiedzialność cywilnoprawną za wykonanie usługi (dzieła) ponosi zleceniobiorca lub solidarnie zleceniodawca i zleceniobiorca;

brak jest podporządkowania, czyli praca nie może być wykonywania pod kierownictwem, w miejscu i w czasie określonym przez pracodawcę (zleceniodawcę);

zleceniobiorca ponosi ryzyko gospodarcze, które w przypadku umowy o pracę obciążałoby pracodawcę.

Samozatrudnienie ma swoje plusy i minusy. Niekiedy to, co jest korzystne dla pracodawcy (zleceniodawcy) może być równocześnie niekorzystne dla zleceniobiorcy i na odwrót. Poniższa tabela pokazuje plusy i minusy samozatrudnienia z punktu widzenia zleceniodawcy.

Osobiście uważam, że model współpracy polegający na samozatrudnieniu, ze względu na szereg korzyści zarówno dla zleceniodawcy jak i zleceniobiorcy, będzie nadal zyskiwał na popularności.

Umowy zlecenie i o dzieło

Umowa zlecenie podlega przepisom Kodeksu cywilnego. Jest zawierana na czas określony, a jej przedmiotem jest najczęściej konkretna usługa. Istotą umowy zlecenia jest zobowiązanie się zleceniobiorcy do wykonania określonych w umowie czynności na rzecz zleceniodawcy. Przy zawieraniu umowy zlecenia należy zwrócić uwagę na to, żeby umowa ta nie zawierała warunków właściwych dla stosunku pracy, bowiem w przypadku spełniania wymogów dla stosunku pracy dochodzi do faktycznego zawarcia stosunku pracy, bez względu na nazwę umowy. Umowa zlecenie może zostać zawarta w dowolnej formie, jednak zawsze warto zawrzeć umowę w formie pisemnej, określając w niej co najmniej:

- datę zawarcia umowy;

- określenie stron umowy;

- czas trwania umowy, czas na wykonanie czynności objętych umową;

- wynagrodzenie, jeżeli umowa jest odpłatna;

- zakres i sposób wykonia czynności objętych zleceniem;

- zakres odpowiedzialności za niewykonanie lub niewłaściwe wykonanie zlecenia.

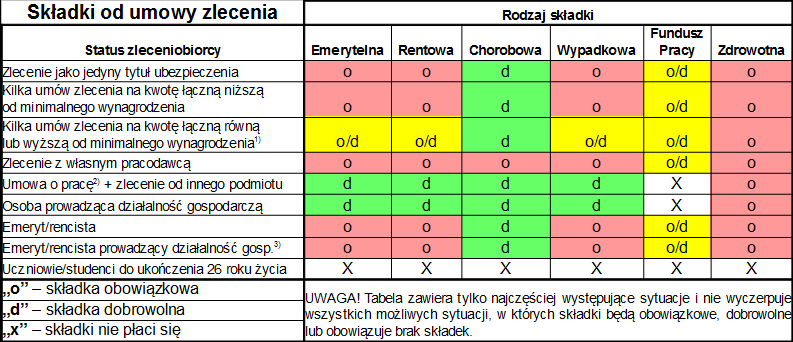

Oskładkowanie umowy zlecenia prezentuje poniższa tabela

2) Umowa o pracę z wynagrodzeniem równym lub wyższym od minimalnego wynagrodzenie w przeliczeniu na okres miesiąca. W przypadku gdy podstawa wymiaru składek z tytułu stosunku pracy jest niższa od kwoty minimalnego wynagrodzenia składki na ubezpieczenia społeczne są obowiązkowe.

3) W sytuacji gdy podstawa wymiaru składek z tytułu umowy zlecenia jest niższa od najniższej podstawy wymiaru dla osób prowadzących działalność gosp., to obowiązkowe są składki z tytułu prowadzonej działalności. Składki z tytułu umowy zlecenia są wówczas dobrowolne.

Zleceniobiorca ma zawartą umowę zlecenia ze zleceniodawcą A, z podstawą wymiaru powyżej minimalnego wynagrodzenia od stycznia 2016 r. Wynagrodzenie jest wypłacane w każdym miesiącu na koniec miesiąca.

Zleceniobiorca zawiera umowę zlecenia ze zleceniodawcą B,począwszy od lipca 2016 r., z wynagrodzeniem płatnym na koniec każdego miesiąca. Przedkłada zleceniodawcy B oświadczenie lub kopię umowy zlecenia ze zleceniodawcą A, z której wynika, że posiada tytuł do obowiązkowych ubezpieczeń społecznych. W związku z tym zleceniodawca B zgłasza zleceniobiorcę tylko do obowiązkowego ubezpieczenia zdrowotnego. W lipcu 2016 r. zleceniodawca nie otrzymuje wynagrodzenia od zleceniodawcy A (zleceniodawca A spóźnił się z wypłatą i zapłacił 3 sierpnia). W związku z tym w lipcu 2016 r. zleceniobiorca nie posiadał innego tytułu do ubezpieczeń społecznych niż wynikający z umowy zlecenia ze zleceniodawcą B (wypłata wynagrodzenia nastąpiła w lipcu 2016 r.). W tej sytuacji zleceniodawca B musi dokonać korekty zgłoszenia do ZUS oraz naliczyć i zapłacić składki na ubezpieczenia społeczne. Tego typu przykładów można podać mnóstwo – ja ograniczę się tylko do powyższego.

Składki na ubezpieczenie zdrowotne są obowiązkowe, wyjątek stanowią uczniowie i studenci do ukończenia 26 roku życia. Natomiast składkę na fundusz pracy opłacamy tylko wtedy, gdy łącznie spełnione są następujące warunki:

zleceniobiorca podlega obowiązkowym ubezpieczeniom społecznym,

podstawa wymiaru składek wynosi co najmniej tyle co minimalne wynagrodzenie za pracę,

zleceniobiorca nie osiągnął wieku 55 lat dla kobiet i 60 lat dla mężczyzn.

Należy również pamiętać, że zupełnie inaczej traktowane są umowy zlecenia, gdzie zleceniobiorcą jest osoba prowadząca działalność gospodarczą, a przedmiot umowy pokrywa się z zakresem prowadzonej działalności. W takim przypadku zleceniobiorca podlega ubezpieczeniom społecznym i zdrowotnym z tytułu prowadzonej działalności. Warunkiem jest, aby przychód z takiej umowy zlecenia został opodatkowany jako przychód z prowadzonej działalności gospodarczej.

Umowa o dzieło również jest regulowana przepisami Kodeksu cywilnego. Jej istotą jest zobowiązanie się przyjmującego zamówienie (wykonawcy) do wykonania określonego dzieła za wynagrodzeniem otrzymanym od zlecającego zamówienie. Może zostać zawarta w dowolnej formie, jednak – podobnie jak w przypadku umowy zlecenia – zalecam formę pisemną. Umowa o dzieło nie stanowi tytułu do ubezpieczeń społecznych, chyba że została zawarta z własnym pracodawcą.

Wobec braku oskładkowania umowy o dzieło jest ona chętnie stosowana przez przedsiębiorców. Należy jednak uważać aby umowa o dzieło nie została uznana przez organ podatkowy lub ZUS za umowę zlecenie, co może prowadzić do konieczności naliczenia i zapłaty należnych składek wraz z odsetkami. Umowa o dzieło ma na celu osiągnięcie konkretnego rezultatu, określonego w umowie. Rezultat (dzieło) może mieć postać materialną (np. postawienie garażu, czy namalowanie obrazu) jak i niematerialną ale znajdującą odzwierciedlenie w rzeczy (np. stworzenie utworu muzycznego).

Różnice między umową zlecenie a umową o dzieło zawiera poniższa tabela:

Dlaczego (nie)warto być podatnikiem VAT?

Podatek od towarów i usług jest rodzajem podatku od wartości dodanej (ang. Value Added Tax = VAT). Idea takiego podatku to odprowadzanie podatku od różnicy między kwotą, za którą dany podmiot nabył produkt, a ceną, za jaką go zbył. W założeniu podatek VAT winny opłacać wszystkie przedsiębiorstwa biorące udział w wytworzeniu danego dobra lub usługi, natomiast ekonomiczne skutki podatku obciążają finalnego nabywcę (konsumenta). Tyle teorii, ponieważ w praktyce wygląda to trochę inaczej. Podmiot gospodarczy będący czynnym podatnikiem VAT nalicza podatek od całej swojej sprzedaży w danym okresie uzyskując wartość podatku VAT należnego państwu, a następnie pomniejsza swój należny podatek VAT o podatek VAT naliczony wynikający z dokonanych zakupów. W ten sposób uzyskujemy efekt wartości dodanej. Cały podatek VAT płaci jedynie finalny nabywca. Oczywiście jest to najbardziej typowy scenariusz, a w praktyce spotyka się szereg innych sytuacji wynikających np. ze specyfiki podmiotu, sprzedawanego towaru lub usługi, czy specyfiki nabywcy.

Zasadniczo – każdy przedsiębiorca. Istnieje jednak szereg zwolnień umożliwiających rezygnację z bycia czynnym podatnikiem VAT. Zwolnienia dzielimy na podmiotowe i przedmiotowe.

1) Podatnik może skorzystać ze zwolnienia podmiotowego jeżeli wartość sprzedaży opodatkowanej nie przekroczyła łącznie w poprzednim roku podatkowym 200 000,00 zł. Tak stanowi art. 113 ust. 1 Ustawy o podatku od towarów i usług z dn. 11.03.2004 r.

2) Zwolnienie przedmiotowe dotyczy podatników dokonujących wyłącznie dostawy towarów i usług zwolnionych z podatku VAT, wymienionych w art. 43 ustawy (dot. obrotu krajowego).

Co ważne, o ile ze zwolnienia podmiotowego, szczególnie na początku działalności może skorzystać relatywnie duża liczba podmiotów (właśnie w kontekście skorzystania lub nie z tego typu zwolnienia najczęściej pojawiają się wątpliwości), to zwolnienie przedmiotowe zarezerwowane jest wyłącznie dla podatników dokonujących dostawy określonego typu towarów lub usług. Katalog towarów, a szczególnie usług zwolnionych z podatku VAT jest bardzo szeroki – znajdziemy tam np.: usługi w zakresie opieki medycznej, ubezpieczeń, usługi pocztowe czy nauczanie prywatne. Podatnik dokonujący wyłącznie sprzedaży zwolnionej z podatku VAT nie ma prawa do odliczeń podatku naliczonego. Taki podatnik nie ma wyboru – w praktyce nie może być czynnym podatnikiem VAT.

Wróćmy zatem do zwolnienia podmiotowego, tzw. limitu obrotów. Ze zwolnienia tego nie mogą skorzystać – bez względu na limit obrotów – podatnicy dokonujący dostawy np. biżuterii i innych wyrobów z metali szlachetnych, towarów objętych podatkiem akcyzowym (z nielicznymi wyjątkami), nowych środków transportu, a także usług prawniczych czy jubilerskich. Oznacza to, że np. jubiler musi być czynnym podatnikiem VAT już od pierwszej sprzedaży.

Po wyczerpaniu licznych wyjątków oraz spełnianiu kryterium do zwolnienia podmiotowego dochodzimy do momentu, w którym podatnik ma wybór. I zadaje sobie klasyczne pytanie: być czy nie być... „VAT-owcem”? Co ciekawe, większość przedsiębiorców odpowie, że skoro nie muszą być VAT-owcem, to nie będą. A ja twierdzę wprost przeciwnie – w większości przypadków warto zostać czynnym podatnikiem VAT. Dlaczego? Już wyjaśniam.

Jeszcze lepiej widać to na przykładzie:

1) Przedsiębiorca – czynny podatnik VAT dokonał sprzedaży usług na kwotę 2 000 zł + należny VAT 460 zł = 2 460 zł. Dokonał również zakupów za kwotę 1 000 zł + naliczony VAT 230 zł = 1 230 zł. Na jego konto wpłynęła kwota 2 460 zł. Na zakupy wydał 1 230 zł. Zostało (2 460 – 1 230) 1 230 zł. Musi jeszcze rozliczyć się z podatku VAT. Należny 460 zł pomniejsza o naliczony 230 zł. Do urzędu skarbowego odprowadza 230 zł. Pozostało 1 000 – to zysk brutto przedsiębiorcy.

2) Przedsiębiorca – bierny podatnik VAT dokonał sprzedaży usług na kwotę 2 000 zł. Dokonał również zakupów za kwotę 1 000 zł + naliczony VAT 230 zł = 1 230 zł. Na jego konto wpłynęła kwota 2 000 zł. Na zakupy wydał 1 230 zł. Zostało (2 000 – 1 230) 770 zł. Nie musi rozliczać się z podatku VAT – nie ma prawa do odliczeń. Ale jego zysk brutto wynosi tylko 770 zł! Widać różnicę?

Oczywiście powyższy przykład jest bardzo uproszczony, jednak pokazuje mechanizm, który każdy przedsiębiorca powinien rozumieć.

Najważniejsze kwestie, jakie należy wziąć pod uwagę to:

1) Wielkość obrotów

Należy pamiętać o limicie obrotów (200 000 zł) uprawniającym do zwolnienia podmiotowego. Po przekroczeniu limitu podatnik automatycznie traci możliwość korzystania ze zwolnienia i musi się zarejestrować jako podatnik VAT czynny.

2) Rodzaj sprzedawanych oraz kupowanych towarów/usług

Podatnik musi wiedzieć czy i jaką stawką opodatkowane są towary/usługi jakie zamierza sprzedawać. Następnie należy rozeznać się jak opodatkowane są materiały/usługi, które podatnik będzie nabywał na potrzeby swojej działalności gospodarczej. Najczęściej spotykane sytuacje to sprzedaż wg stawki podstawowej (23%) oraz większość zakupów wg stawki 23%, niektóre wg stawki 8 %. W takim przypadku tym większa będzie korzyść dla podatnika im większy udział w zakupach będą miały towary/usługi ze stawką podstawową. Jeszcze więcej zyskuje podatnik sprzedający swoje towary/usługi ze stawką obniżoną 8% (np. usługi noclegowe, usługi budowlane-mieszkaniowe, czy usługi transportowe), jednocześnie dokonujący zakupów w większości wg stawki 23 %. Specyficzna sytuacja powstaje wtedy, gdy podatnik dokonuje zarówno sprzedaży opodatkowanej jak i zwolnionej (np. usług ustawowo zwolnionych z VAT). Jest to tzw. działalność mieszana. W tej sytuacji ma prawo do pomniejszenia VAT należnego o VAT naliczony, jednak nie za wszystkie zakupy, a wyłącznie za te dotyczące sprzedaży opodatkowanej. Jeżeli podatnik nie może jednoznacznie przyporządkować dokonanego zakupu do danej czynności opodatkowanej (co w praktyce z wieloma kosztami bywa trudne – np. koszty mediów, wynajmu, obsługi księgowej itd.) to podatek VAT odlicza się proporcjonalnie (art. 90 ust. 3 ustawy).

3) Docelowa grupa klientów

Jeżeli przedsiębiorca będzie dokonywał sprzedaży wyłącznie lub głównie na rzecz innych podmiotów gospodarczych, z których większość jest czynnymi podatnikami VAT, to zostanie VAT-owcem będzie dla niego korzystne. Przedsiębiorcy – czynni podatnicy VAT są bardziej skłonni do transakcji z innymi czynnymi podatnikami VAT ze względu na możliwość skorzystania z odliczenia VAT od zakupionych towarów/usług. Natomiast jeżeli wśród klientów będą dominować osoby fizyczne, to rejestracja jako podatnik VAT czynny będzie mniej opłacalna. Ponieważ os. fizyczna nie prowadząca działalności gospodarczej nie ma prawa do odliczenia podatku VAT, na przedsiębiorcy będzie ciążyła presja obniżenia ceny o ten podatek.

4) Konkurencyjność cenowa

Co do zasady podatek VAT nie powinien wpływać na cenę towaru/usługi ustalaną przez przedsiębiorcę – powinien być neutralny. Jest tak w przypadku, gdy nabywcą jest inny przedsiębiorca – czynny podatnik VAT. W przypadku ceny 100 zł + 23 zł podatku VAT przedsiębiorcę interesuje cena 100 zł. Podatek i tak sobie odliczy, faktyczny koszt wyniesie 100 zł. Inaczej będzie w przypadku osób fizycznych – dla nieodliczających VAT faktyczny koszt stanowi cena brutto, w tym przypadku 123 zł. Czasami warto jednak obniżyć własną marżę i „przerzucić na siebie” część podatku (np. cena 90 zł + 20,70 zł VAT) ponieważ wzrost sprzedaży (zwykle następujący po obniżeniu ceny) oraz możliwość odliczeń VAT mogą zrekompensować obniżenie marży.

5) Eksport towarów/usług

Jeżeli podatnik zamierza sprzedawać swoje towaru/usługi za granice, to rejestracja jako czynny podatnik VAT będzie opłacalna. Przedsiębiorca dokonując eksportu towaru/usługi wystawia fakturę VAT ze stawką „np” (nie podlega opodatkowaniu). W takim przypadku VAT rozlicza nabywca. Jeżeli jest to towar/usługa, która w Polsce byłaby opodatkowana, to przedsiębiorca ma prawo do odliczenia VAT od wszystkich zakupów związanych z eksportem. Konsekwencją tej sytuacji jest z reguły podatek VAT do zwrotu na rzecz przedsiębiorcy.

6) Inwestycje

Jeżeli podatnik zamierza dokonać większych wydatków inwestycyjnych, to warto skorzystać z odliczenia VAT. Często w pierwszych tygodniach/miesiącach działalności konieczne są większe inwestycje (w zakup maszyn, środków transportu, materiałów, towarów itd.) przy jednocześnie nie wielkich przychodach. Istnieje wtedy szansa na zwrot części wydatków w postaci zwrotu podatku VAT.

Mam nadzieję, że niniejszy artykuł pomoże w dokonaniu właściwego wyboru w kwestii statusu VAT. Niezdecydowanym chętnie pomogę, również w zakresie wykonania symulacji opłacalności zostania czynnym podatnikiem VAT.